Novembrī kreditēšana turpinājusi atslābt

Saglabājoties vāja ārējā pieprasījuma fonam un augot banku un uzņēmēju piesardzībai, kreditēšanas rādītāji novembrī pasliktinājās gan kopumā, gan uzņēmumu kreditēšanas jomā, un ierasto nelielo kāpumu saglabāja vien mājokļa kredītu portfelis. Līdz ar to iekšzemes kredītu gada pieauguma temps sarucis līdz 0.8% – zemākajam līmenim kopš 2017. gada. Iekšzemes noguldījumu atlikums novembrī nedaudz samazinājās, sarūkot uzņēmumu, bet augot mājsaimniecību noguldījumu atlikumam.

Novembrī iekšzemes kredītportfelis saruka par 0.8%, nefinanšu uzņēmumiem izsniegto kredītu atlikumam samazinoties par 1.4%, bet mājsaimniecību kredītportfelim gandrīz nemainoties (mājokļa kredīti nedaudz pieauga, bet patēriņa – samazinājās). Kredītportfeļa pārmaiņas galvenokārt noteica iepriekš izsniegto kredītu atmaksa, kā arī vāja jauno kredītu dinamika – uzņēmumiem tie novembrī izsniegti būtiski mazāk nekā oktobrī (gada pirmajos 11 mēnešos – par 9.2% mazāk nekā 2018. gada atbilstošajā periodā), bet mājsaimniecībām – līdzīgā apjomā kā gada iepriekšējos mēnešos (11 mēnešos kopā – par 4.7% mazāk nekā gadu iepriekš).

Iekšzemes noguldījumu atlikums novembrī samazinājās par 0.2%, tai skaitā nefinanšu sabiedrību noguldījumi – par 2.3%, bet mājsaimniecību noguldījumi auga par 1.0%. Līdzīgi kā oktobrī arī novembrī palielinājās gan noguldījumi uz nakti, gan ilgtermiņa noguldījumi, bet īstermiņa noguldījumi saruka. Latvijas devums eiro zonas kopējā naudas rādītājā M3 novembrī pieauga par 0.1%, palielinoties gan eiro zonas rezidentu Latvijas monetārajās finanšu iestādēs veiktajiem noguldījumiem uz nakti, gan arī noguldījumiem ar brīdinājuma termiņu par izņemšanu, bet sarūkot noguldījumiem ar noteikto termiņu līdz diviem gadiem (M3 gada kāpuma temps novembrī veidoja 7.8%; noguldījumu – attiecīgi 8.4%, 2.9% un 5.4%).

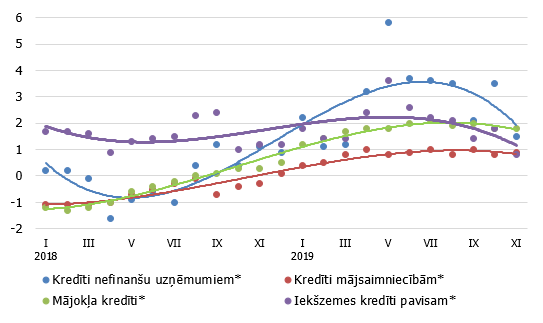

Izsniegto iekšzemes kredītu gada pārmaiņas (%)

* Salīdzināšanas nolūkos izņemti vienreizējie efekti, kas saistīti ar strukturālajām pārmaiņām Latvijas banku sektorā.

Zemais procentu likmju līmenis turpina polarizēt noguldījumus norēķinu (ik mēnesi aug pieprasījuma noguldījumi) un uzkrāšanas mērķiem (vērojama ilgtermiņa noguldījumu kāpuma tendence, jo to ienesīgums saglabājas samērā konkurētspējīgs, tomēr šo noguldījumu daļa kopapjomā vēl ir niecīga – ap 2%). Savukārt īstermiņa un vidēja termiņa noguldījumi ar ārkārtīgi zemajām likmēm un ierobežotu likviditāti izraisa aizvien mazāku interesi. Šādas noguldījumu struktūras saglabāšanās, turpinoties zemo procentu likmju laikmetam, visticamāk, būs vērojama ilgāku laiku.

Līdzšinējās bažas par vājo kreditēšanas dinamiku apstiprinās, uzņēmumu kreditēšanas sarukumu nespēj kompensēt niecīgais mājokļa kredītportfeļa kāpums. Lai gan mājsaimniecību noskaņojums vēl ir samērā mundrs, novembrī tas sarucis un, ievērojot uzņēmēju visai pesimistisko skatījumu, tuvākajos mēnešos vērā ņemama kreditēšanas atkopšanās nav gaidāma.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa

Komentāri ( 2 )

Nevajag lietot vārdus "pasliktinājās", "uzlabojās", jo ti ir bāzēti emocijās. Kredītportfelis vai nu pieaug vai samazinās, tas ir objektīvs rādītājs. Pasliktinās vai uzlabojas, ir subjektīvs, emocionāls rādītājs. Kāds var uzskatīt, ka ir labi, ka samazinās parāda apjoms, savukārt bankas, iespējams, to uzskata par sliktu, jo samazinās iespējas nopelnīt.

Tīri filozofiski varu Jums piekrist. Tomēr pašreizējā ekonomiskā cikla posmā no centrālās bankas skatu punkta kredītportfeļa samazināšanos gribētos vērtēt kā "pasliktināšanos".