Mājokļu kreditēšana Latvijā - pagaidām bez pārmērībām, bet jātur roka uz pulsa

Mājsaimniecību kreditēšanas jomā 2021. gads ir bijis zīmīgs – aktivitāte būtiski pieaugusi un no jauna izsniegtie kredīti mājokļa iegādei sasnieguši rekordaugstu līmeni kopš 2008. gada krīzes.

Īsumā

-

Pandēmija nav atstājusi paliekošu ietekmi uz mājokļu kreditēšanu un 2021. gadā sasniegts straujākais pieaugums kopš iepriekšējās krīzes 2008. gadā;

-

Vienlaikus mājokļu kreditēšanas temps vērtējams kā mērens, un Latvija atpaliek no Baltijas kaimiņiem;

-

Būtisku impulsu mājokļu kreditēšanai sniedz valsts atbalsta programma;

-

Lai arī pārkaršanas pazīmes mājokļu tirgū vēl nav vērojamas, ir virkne faktoru, kas liek būt uzmanīgiem un sākt diskusiju par valsts atbalsta pilnveidošanu.

Mājokļu kreditēšanas aktivizēšanās pēc pandēmijas izraisītā sākotnējā īstermiņa šoka iet roku rokā ar straujāku nekustamā īpašuma (NĪ) tirgus attīstību. To veicina pieprasījuma kāpums pēc mājokļiem, mājsaimniecībām vēloties uzlabot dzīves apstākļus un vairāk izmantot attālinātā darba iespējas, kā arī turīgākām personām meklējot investīciju iespējas. Pieprasījuma kāpumu balsta gan mājsaimniecību maksātspējas uzlabošanās un uzkrājumu pieaugums [1], gan valsts atbalsta programma ģimenēm ar bērniem. Pieaugums galvenokārt vērojams lielajos aizdevumos mājokļa iegādei ar apjomu virs 100 tūkst. eiro, kas varētu būt skaidrojams ar lielāku aktivitāti privātmāju segmentā, arī to būvniecībā.

Taču straujais pieaugums ir no zemas bāzes, jo kreditēšanas dinamika desmit gados pēc iepriekšējās krīzes (2009.-2018. gadā) bija ļoti vāja.

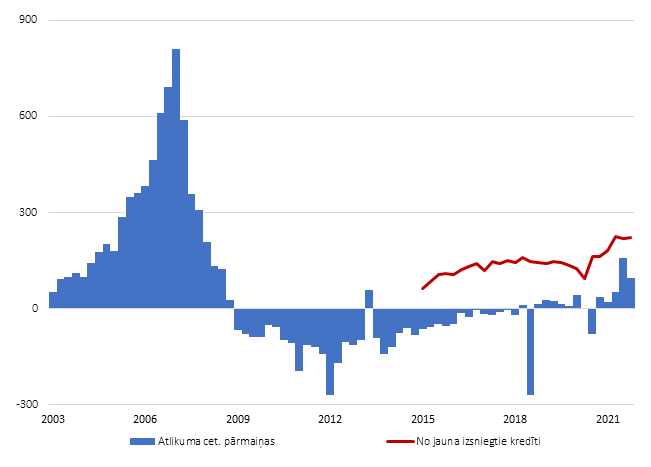

No jauna izsniegto kredītu apjomi pagaidām ne tuvu nav salīdzināmi ar situāciju pirms 2008. gada: ja 2021. gada 2. pusgadā tika izsniegti mājokļu kredīti 221 milj. eiro apmērā, tad 2006. gada 2. pusgadā–2007. gada 1. pusgadā vidēji ceturksnī tika izsniegti vairāk nekā 675 milj. eiro [2] (sk. 1. att.).

1. attēls. Kredītu mājokļa iegādei atlikuma ceturkšņa pārmaiņas un no jauna izsniegtie mājokļu kredīti (milj. eiro)

Mājokļu kreditēšana Latvijā pagaidām aug mēreni. Šajā ziņā situācija Baltijas valstīs ir atšķirīga – Lietuvā un Igaunijā noturīgs pieaugums vērojams jau kopš 2014. gada un kopš 2016. gada tas saglabājas visai nozīmīgs. Arī NĪ aktivitāte pēdējos gados Lietuvā un Igaunijā bijusi daudz augstāka nekā pie mums. Lai mazinātu mājokļu tirgus riskus, 2021. gadā Lietuvas Banka pastiprināja makrouzraudzības pasākumus, kas skar mājokļu kreditēšanu – noteica stingrāku LTV (aizdevuma apjoma un tā nodrošinājuma vērtības attiecības (loan-to-value)) prasību aizņēmējiem, kas iegādājas otro un nākamo mājokli (70%) [3], kā arī ieviesa 2% sektorālu sistēmiskā riska rezervju prasību attiecībā uz mājokļu kredītiem. Arī Igaunijas centrālā banka nolēmusi ieviest pretcikliskā kapitāla rezervi 1% apmērā.

Latvijā mājokļa kredītu atlikuma vērā ņemama izaugsme sākās vien 2021. gadā, pieauguma tempam decembrī sasniedzot 4.1% (izslēdzot vienreizējos efektus saistībā ar strukturālajām pārmaiņām banku sektorā; sk. 2. att.). Kredītu atlikuma pieauguma tempu straujāku kāpumu ierobežo nozīmīga kredītu atmaksa no kredītiem, kas tika izsniegti vēl pirms 2008. gada krīzes – šie kredīti joprojām veido ap trešdaļu no mājokļu kredītu atlikuma un starp tiem dominē kredīti ar anuitātes atmaksas grafiku, t.i., ar laiku pamatsummas atmaksa šiem kredītiem palielinās.

2. attēls. Kredītu mājokļa iegādei gada pārmaiņu temps [4]

Valsts atbalsta programma mājokļa iegādei turpina būtiski veicināt mājokļu kreditēšanu (sk. 3. att.) – 2021. gadā programmas ietvaros ir izsniegti 44% no mājokļu iegādei no jauna izsniegtajiem kredītiem un decembra beigās jau 27% no kopējā mājokļu kredītu atlikuma. Lai gan pašreizējā aktivitāte NĪ tirgū vēl nav vērtējama kā pārmērīga, valsts atbalsta programma mazina makrouzraudzības politikas efektivitāti. 2021. gadā aptuveni 27% no visiem hipotēku kredītiem mājokļa iegādei tika izsniegta ar LTV virs 90%, absolūtajā izteiksmē šādu potenciāli riskantāko kredītu apjoms turpina pieaugt.

3. attēls. Kredīti mājokļa iegādei ar valsts garantiju (milj. eiro)

Lai gan pārkaršanas pazīmes mājokļu tirgū pagaidām vēl nav novērojamas, tomēr augošā pieprasījuma un kopumā stagnējošā mājokļu piedāvājuma nesabalansētība veicina mājokļu cenu pieauguma tempu palielināšanos. Valsts galvojumu programma tās esošajā formā papildus saasina situāciju. Šī programma tika ieviesta, kad NĪ tirgus bija depresīvs, bet hipotekārās kreditēšanas tempi – dziļos mīnusos. Tajos apstākļos programmai bija svarīga izaugsmi veicinoša loma, bet pašlaik tās radītie blakusefekti (ne tikai NĪ cenu kāpums, bet arī makrouzraudzības pasākumu mazāka efektivitāte un iespējamā ietekme uz valsts potenciālajām saistībām par sniegtajām garantijām) kļūst arvien nozīmīgāki.

Šie apsvērumi liek rosināt diskusiju – potenciālās nesabalansētības mājokļu tirgū novēršanai būtu apsverama valsts atbalsta programmas pilnveide, sniedzot atbalstu mērķētāk.

[1] Mājsaimniecību noguldījumi 2021. gadā sasniedza vēsturiski visaugstāko līmeni gan absolūtajā izteiksmē, gan attiecībā pret iekšzemes kopproduktu (IKP).

[2] No jauna izsniegto kredītu statistika tika ieviesta 2015. gadā. Pirms 2015. gada kā labākā alternatīva no jauna izsniegto kredītu datiem tiek izmantots kredītu atlikuma ceturkšņa pieaugums – taču jāņem vērā, ka no jauna izsniegto kredītu apjoms ir lielāks nekā kredītu atlikuma pieaugums.

[3] Šī prasība nav jāievēro, ja pirmais mājokļu kredīts jau lielā mērā ir amortizēts (LTV<50%).

[4] Izslēdzot norakstīto kredītu, valūtas kursu svārstību, pārklasifikāciju un citu vienreizējo efektu ietekmi; Latvijas Bankas pieeja vienreizējo faktoru izslēgšanā, izmantojot detalizētāk pieejamo informāciju par norisēm Latvijas komercbankās, izslēdz papildu pārklasifikācijas un citus vienreizēja rakstura efektus, bet neizslēdz norakstīto kredītu efektu.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa