Vērtspapīrošana Latvijas FinTech stilā

Īsumā

-

Latvijā galvenokārt vērtspapīro augsta riska patēriņa kredītus no trešajām valstīm, ko pārdod pārsvarā privātajiem investoriem no Vācijas, Latvijas, Spānijas un citām Eiropas Savienības valstīm.

-

Salīdzinoši augstais ienesīgums nes līdzi dažādus riskus. Daļa risku ir tādi, kas nav raksturīgi citiem ieguldījumiem, piemēram, kredītu portfeļa apkalpotāja risks, “izsniegt, lai pārdotu” risks, sākotnējā aizdevēja galvojuma piedziņas risks.

-

Finanšu nosacījumu pasliktināšanās vēl nav ietekmējusi vērtspapīroto kredītu kvalitāti, tomēr jau daļā no esošā portfeļa ir novērojamas augsta kredītriska pazīmes.

Kas ir vērtspapīrošana?

Vērtspapīrošana ir jaunu finanšu instrumentu, kuru pamatā ir esoši finanšu instrumenti (kredīti), veidošana.

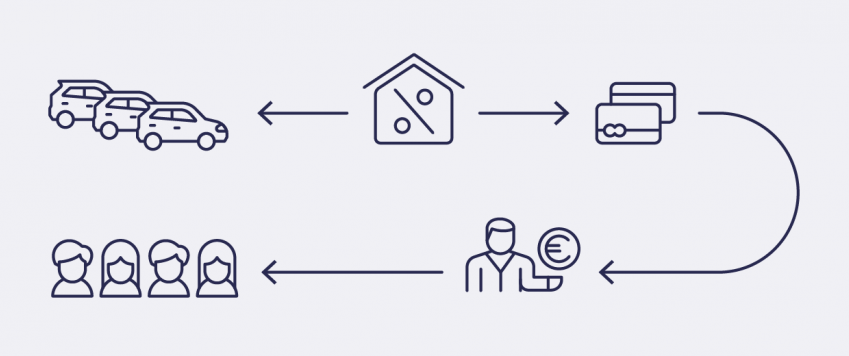

Piemēram, līzinga sabiedrība aizdod naudu aizņēmējiem, par kuru tie iegādājas automašīnas (sk. 1. att.). Šīs automašīnas ir ieķīlātas, un aizdevējs tās var atsavināt, ja aizņēmējs nav laicīgi un pilnībā atdevis aizņemto naudu. Savukārt, lai līzinga sabiedrība varētu turpinātu kreditēt, tai ir jāpiesaista papildu līdzekļi. Lai to nodrošinātu, līzinga sabiedrība automašīnu kredītus pārdod no jauna dibinātam uzņēmumam – special purpose vehicle (SPV). Šis uzņēmums tiek dibināts viena mērķa dēļ, lai nodalītu izsniegto automašīnu aizdevumu kredītrisku no sākotnējā aizdevēja biznesa riskiem. Pie viena šie SPV arī izveido jaunus vērtspapīrus, kuru pamatā ir automašīnu aizņēmumi, jeb vērtspapīro automašīnu aizņēmumus. Tālāk šie jaunie vērtspapīri [1] tiek pārdoti investoriem ar ieguldījumu brokeru starpniecību un investoru ieguldījumi tiek novirzīti atpakaļ līzinga sabiedrībai, kura turpina aizdot naudu aizņēmējiem automašīnu iegādei.

1. attēls. Vērtspapīrošanas shēma

Avots: Autores ilustrācija.

Iepriekšējā piemērā ir minēti automašīnu kredīti, taču vērtspapīrot var arī patēriņa, hipotekāros un citus kredītus. Papildu naudas līdzekļu piesaiste, sevišķi pieaugošo procentu likmju laikmetā, ir dārga, un ar riskantākiem aizdevumiem strādājošiem aizdevējiem ir izdevīgi izmantot vērtspapīrošanu, tādējādi optimizējot naudas plūsmu.

Tradicionāli vērtspapīrošanu veic bankas, lai pārdotu iepriekš izsniegtus kredītus (gan augstas, gan zemākas kvalitātes) un iegūtu līdzekļus jaunu kredītu izsniegšanai (un mazinātu kapitāla prasības). Savukārt šo kredītu pircēji ir citi profesionālie investori kā ieguldījumu fondi, apdrošināšanas sabiedrības. Latvijā šie investori pārsvarā ir privātpersonas.

Vērtspapīrotā produkta ieguldījumu objekts var būt gan sākotnējam aizņēmējam izsniegtais kredīts (piemēram, auto līzings), gan līzinga kompānijai izsniegts kredīts. Tādēļ potenciālajam investoram ir rūpīgi jālasa gala piedāvājuma dokuments, lai izprastu, no kā ir atkarīga nākotnes naudas plūsma no iegādātā vērtspapīra.

2023. gada 15. jūlijā stājies spēkā Vērtspapīrošanas likums, kas regulē tiesiskās attiecības starp pusēm vērtspapīrošanā, cita starpā nosakot, ka investoru tiesības celt pret SPV prasību atlīdzināt investīciju zaudējumus nosaka savstarpējā līgumā noteiktais. Tas nozīmē, ka, ja konkrētais vērtspapīru laidiens nenes ienākumus, ir konkrēti jānoskaidro, vai pret citiem laidieniem, kas nes pozitīvu atdevi, var celt prasību tiesā. Visticamāk, ka nē.

Protams, atceramies 2008. gada finanšu krīzi, kuras iemesls bija bezatbildīga vērtspapīrošanas prakse. Tādēļ vērtspapīrošana likumsakarīgi raisa bažas par zemas kvalitātes finanšu aktīvu sapakošanu un pārdošanu investoriem (piemēram, gan privātajiem, gan profesionālajiem ieguldījumu fondiem). Tieši sociālās stigmas un arī ieviestā regulējuma un ne pārāk lielās nepieciešamības izstrādāt kavētus kredītus dēļ Eiropas vērtspapīrošanas tirgus aizvien nav atguvies (2022. gadā vērtspapīroto produktu apmērs bija četras reizes mazāks nekā 2008. gadā, kad tika sasniegts maksimums – virs 800 miljardiem eiro gadā [2]).

Vērtspapīrošana Latvijā

Latvijā vērtspapīrošanu veic ar ieguldījumu brokeru sabiedrībām saistīti uzņēmumi. Aktīva vērtspapīrošana tika uzsākta 2022. gadā, un pēc pusotra gada ir reģistrētas jau 53 vērtspapīrošanas instrumentārsabiedrības jeb SPVs.

Vērtspapīroto kredītprasījumu atlikums 2023. gada pirmā pusgada beigās sasniedz 380.8 miljonus eiro, kas ir par 39 % vairāk nekā 2022. gada beigās. Vērtspapīroto kredītprasījumu sākotnēji izsniegtie kredīti ir galvenokārt izsniegti mājsaimniecībām. No kopējā vērtspapīroto kredītprasījumu apjoma 91% veido nenodrošināti mājsaimniecību kredīti.

Vislielākais Latvijā vērtspapīroto kredītprasījumu (kredītu) īpatsvars nāk no Latvijas un Polijas. Valstis ar lielāko Latvijā vērtspapīroto kredītprasījumu īpatsvaru 2023. gada 1. pusgadā redzamas attēlā nr. 2. Valstu sadalījums kopš 2022. gada beigām nav būtiski mainījies. Tajās dominē Latvija, Polija, NVS un attīstības valstis, kurās patērētāju aizsardzība, jo īpaši patēriņa kreditēšanā, ir zemākā līmenī nekā Latvijā.

Viena no būtiskākajām pazīmēm, kas raksturo aizņēmēja kredītrisku, ir sākotnējā aizņēmēja gada procentu likme par aizdevuma saņemšanu. Latvijā, pēc Patērētāju aizsardzības centra datiem par 2022. gada 2. pusgadu, tā patēriņa kredītiem ar atmaksu vienā maksājumā un termiņu garāku par 14 dienām vidēji sasniedza 27.61 %. Salīdzinājumam 3. attēlā redzams, cik augstas procentu likmes tiek piemērotas šiem Latvijā vērtspapīrotiem kredītiem. Var novērot, ka ir pieaudzis kredītu apjoms ar gada procentu likmi, kas pārsniedz 100%.

Tā kā ieguldījumu brokeri norāda, ka vidējās procentu likmes, ko investori var saņemt, ir zem 15% [3] robežas, var skaidri identificēt, kā finanšu starpniecības uzņēmumi ietur savu daļu.

2023. gada 1. pusgada beigās 5.7 % no vērtspapīrotā portfeļa ir ar kavējumu virs 30 dienām (šis īpatsvars saglabājas stabils). No kredītiem ar kavējumu virs 30 dienām vien 1 % nav atpirkšanas galvojuma (pārējiem kredītiem ir sākotnējā aizdevēja galvojums). Šeit gan svarīgi izvērtēt, ka, ja sāksies būtiskas maksātspējas problēmas sākotnējiem aizņēmējiem, tas tālāk var radīt maksātspējas problēmas sākotnējam aizdevējam. Un tad galvojums var nebūt spēkā vai piedzenams tikai caur tiesu. Šādi gadījumi ir bijuši vairāki, un atgūstamās summas ir nelielas (līdz šim gan šādi gadījumi bijuši pirms biznesa transformācijas uz vērtspapīrošanu (cedētiem kredītiem)).

Latvijas vērtspapīrošanas specifika

Latvijā vērtspapīrošanu veic ar ieguldījumu brokeru sabiedrībām saistīti uzņēmumi, kas turklāt vērtspapīro trešo pušu patēriņa kredītprasības, visbiežāk nenodrošinātas. Latvijā vērtspapīro arī tādās eksotiskās valstīs kā Kolumbija, Kenija, Botsvāna izdotus kredītus. Turklāt procentu likmes šajos kredītos sasniedz tādus apmērus, kas nodrošina pozitīvu peļņu, pat ja puse no kredītiem netiek apmaksāta. Šie kredīti ir tālu no augstākajiem vides, sociālās un korporatīvās pārvaldības jeb ESG (environmental, social, governance) standartiem, jo īpaši iztrūkst sociālas atbildības principa ievērošana. Bet, kur ir iespējams nopelnīt, atradīsies arī šo eksotisko produktu pircēji.

Kas zināms par investoriem?

2023. gada pirmā pusgada beigās 87.6 % no vērtspapīrotajiem finanšu instrumentiem [4] bija iegādājušās mājsaimniecības (2022. gada beigās 86.7 %). Būtisks apjoma pieaugums ir novērojams uzņēmumu – investoru vidū (+51.7 % pēdējos divos ceturkšņos), kas varētu būt skaidrojams ar elastīgāku pārrobežu nodokļu nomaksu.

Investoru rezidence nav īpaši diversificēta (dominē Vācija ar 31 % no kopējās ieguldītās summas, piecas topa valstis veido 60 % no investoru īpatsvara), kas rada ievainojamību vērtspapīrošanas biznesa, ieguldījumu brokeru sabiedrību biznesa modeļa ilgtspējai, ja mainās investoru pārliecība to mītnes zemēs. No otras puses, pārējās valstis (neskaitot top 10) veido aptuveni 25 % no kopējā investētā apjoma. Tas parāda, ka ieguldījumu platformām ir diversifikācijas iespējas un iestrādnes jau ir veiktas.

Vērtspapīroto ieguldījumu riski

Salīdzinoši augstais vērtspapīroto ieguldījumu ienesīgums tomēr nes līdzi dažādus riskus. Daļu tādus, kas nav raksturīgi citiem ieguldījumiem. Par riskiem iesākām rakstīt ikgadējā Finanšu Stabilitātes pārskatā, konkrētāk pievēršoties ieguldījumu atdeves, galvojuma un likviditātes riskam.

Būtiskākais un sarežģītākais risks vērtspapīrotiem aizdevumiem ir kredītrisks un tā novērtēšana. Neprofesionālam investoram ir jāizvērtē, cik riskants ir sākotnējais aizņēmējs, jāņem vērā ekonomikas cikliskums, kas nozīmē, ka ekonomikas lejupslīdē aizņēmējam ar lielāku varbūtību var iestāties maksātspējas problēmas. Jāizvērtē arī ieguldījumu prospektā vai gala piedāvājuma dokumentā sākotnējam aizņēmējam piemērotā gada procentu likme – vai kredītņēmējs to var atļauties samaksāt. Ja sākotnējais kredīts ir nodrošināts ar ķīlu – cik reāli un izdevīgi būs šo ķīlu piedzīt. Līdzīgi arī jāvērtē, ja kredīts tiek kavēts, – kādas ir gala investoram reālas iespējas atgūt ieguldīto summu.

Izplatīta prakse Latvijā vērtspapīrotiem aizdevumiem ir piemērot sākotnējā aizdevēja izsniegtu galvojumu par vērtspapīra atpirkšanu, ja sākotnējais kredītņēmējs kavē kredīta atmaksu ilgāk par 60 vai 90 dienām, atkarīgs no ieguldījuma platformas. Šķietami liekas, ka ieguldījumam nav kredītriska, bet tā nav. Jo neprecīzas kredītu izsniegšanas politikas dēļ ekonomiskā cikla lejupslīdes fāzē vai kāda cita šoka ietekmē sākotnējais kreditētājs var saskarties ar vairāku kredītņēmēju vienlaicīgu kredītu neatmaksāšanu, kas var novest pie maksātspējas problēmām pašam kredītdevējam, un tad izsniegtais galvojums par atpirkšanu var nedarboties. Citos gadījumos vēl tiek piedāvāta sākotnējā kredītdevēja grupas izsniegts galvojums. Tomēr arī šādos gadījumos var rasties juridiskās nepilnības (legal loopholes), kas pieļauj iespēju galvojuma saistības neuzņemties.

Papildus jāvērtē arī valūtas svārstību risks – bieži attīstības valstīs kredīti tiek izsniegti starptautiskā valūtā (eiro, ASV dolāri), nevis vietējā valūtā. Ievērojot, ka krīžu periodos attīstības valstis (tieši vai netieši) samazina savas valūtas vērtību pret starptautisko valūtu, kredītņēmējam var nākties atmaksāt krietni lielāku summu vietējā valūtā, nekā sākotnēji plānots.

Būtisks ir arī likviditātes risks jeb iespēja tālāk pārdot investīciju, ja rodas nepieciešamība pēc naudas. Lai arī atsevišķas platformas piedāvā otrreizējo tirgu, tomēr investoru panikas, ekonomikas lejupslīdes periodos tirgū var nebūt pircēju, kas gatavi atpirkt sākotnējā investora ieguldījumu, pat ja tas tiek piedāvāts ar lielu atlaidi (diskontu).

Papildus vērtspapīrošanas procesā ir novērojams arī kredītu portfeļa apkalpotāja risks. Tas iestājas gadījumā, ja sākotnējais kredītu izsniedzējs veic pilnīgu portfeļa nodošanu trešajai pusei, kas uzņemas kredītus apkalpot, tas nozīmē arī veikt piedzīšanas darbības, ja kredīti tiek kavēti. Ja apkalpotāja peļņa nav atkarīga no investoriem atgūstamās summas, tad apkalpotājam zūd motivācija rīkoties investoru interesēs.

Mazāk kontrolējams gala investoram ir tā dēvētais “izsniegt, lai pārdotu” (originate to distribute) risks. Tas iestājas, kad sākotnējais kredītu izsniedzējs kredītus izsniedz galvenokārt tāpēc, lai tos tālāk vērtspapīrotu un visu kredītrisku arī nodotu tālāk investoriem. Tādā gadījumā sākotnējam kredītu izsniedzējam mazāk rūp (nav motivācijas) kredītu laicīga un pilnīga atmaksa, un izsniegtie kredīti jau sākotnēji var būt riskantāki (toksiski). Vērtspapīrošanā, ko veic uzraudzītas bankas, tādēļ ir ietverts princips saglabāt vismaz 5 % no kredītu riska sākotnējā kredīta izsniedzējbankā.

Kopsavilkums

Tradicionāli vērtspapīrošanu veic bankas, lai pārdotu iepriekš izsniegtus kredītus, bet šo kredītu pircēji ir profesionālie investori. Latvijā patlaban vērtspapīrošanu veic ar ieguldījumu brokeru sabiedrībām saistīti uzņēmumi, un vērtspapīrotos finanšu instrumentus iegādājas galvenokārt privātie investori no Eiropas Savienības valstīm.

Vērtspapīroto ieguldījumu ienesīgums ir samērā augsts, taču tādējādi ieguldītājiem jārēķinās arī ar dažādiem riskiem. Būtiskākais un sarežģītākais vērtspapīroto aizdevumu risks ir kredītrisks, bet jāņem vērā arī valūtas svārstību risks, likviditātes risks, kredītu portfeļa apkalpotāja risks un "izsniegt, lai pārdotu" risks.

[1] Bieži vien sākotnējais kredītdevējs investoriem galvo izsniegto kredītprasījumu atmaksu gadījumā, ja kāds no aizņēmējiem nespēj pildīt savas saistības.

[2] Autores aprēķini, izmantojot Eiropas Finanšu tirgu asociācijas (Association for Financial Markets in Europe, AFME) un Eiropas Sistēmisko risku padomes (European Systemic Risk Board, ESRB) datus. Skatīt Securitisation Report un Monitoring systemic risks in the EU securitisation market

[3] ieguldījumu brokeru mājaslapās norādītā informācija par ienesīgumu

[4] Iekļauti arī vēsturiskie cedēto kredītu produkti

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa